勉強した経過

- 秋葉原の街並みを描こう!「初めて学ぶ遠近法」を勉強して秋葉原の街並みを描こう!! 写真を撮って、イラストを描きたい。

遠近法のポイント

1 重ね合わせ・・・手前にあるかどうかは重ねろ 2 大きさと間隔の変化・・・大きさは相対的に、遠いほど小さく、狭く 3 立体感表現・・・明暗で変わる 4 細部と輪郭・・・焦点が精密にバックは薄い 5 色彩と明暗の変化・・・手前は色濃く、後ろは色あせる 6 線の収束・・・アイレベルが重要、キャンパスからはみ出すこともある今回の目標

大きさと位置関係をなるだけ正確に描くこと、また遠近法を意識する。目標達成時期

令和4年10月末日まで - 生前贈与加算と贈与税額控除

相続税法 生前贈与加算及び贈与税額控除

第十九条

1項

相続又は遺贈により財産を取得した者が

当該相続の開始前三年以内に

当該相続に係る被相続人から

贈与により財産を取得したことがある場合においては、

その者については、

当該贈与により取得した財産

(第二十一条の二第一項から第三項まで、第二十一条の三及び第二十一条の四の規定により当該取得の日の属する年分の贈与税の課税価格計算の基礎に算入されるもの(特定贈与財産を除く。)に限る。以下この条及び第五十一条第二項において同じ。)の価額を

相続税の課税価格に加算した価額を相続税の課税価格とみなし、

第十五条から前条までの規定を適用して算出した金額

(当該贈与により取得した財産の取得につき

課せられた贈与税があるときは、

当該金額から当該財産に係る贈与税の税額

(第二十一条の八の規定による控除前の税額とし、延滞税、利子税、過少申告加算税、無申告加算税及び重加算税に相当する税額を除く。)

として政令の定めるところにより計算した金額を

控除した金額)をもつて、

その納付すべき相続税額とする。

2項

前項に規定する特定贈与財産とは、

第二十一条の六第一項に規定する婚姻期間が

二十年以上である配偶者に該当する被相続人からの贈与により

当該被相続人の配偶者が取得した同項に規定する居住用不動産又は金銭で

次の各号に掲げる場合に該当するもののうち、

当該各号に掲げる場合の区分に応じ、

当該各号に定める部分をいう。

一号

当該贈与が当該相続の開始の年の前年以前にされた場合で、

当該被相続人の配偶者が

当該贈与による取得の日の属する年分の贈与税につき

第二十一条の六第一項の規定の適用を受けているとき。

同項の規定により控除された金額に相当する部分

二号

当該贈与が

当該相続の開始の年においてされた場合で、

当該被相続人の配偶者が

当該被相続人からの贈与について

既に第二十一条の六第一項の規定の適用を受けた者でないとき

(政令で定める場合に限る。)。

同項の規定の適用があるものとした場合に、

同項の規定により控除されることとなる金額に相当する部分用語の意義

- 相続又は遺贈により財産を取得した者・・・読んで字の如く。ただし、取得財産が非課税やみなし財産だけであっても対象者となる。

- 相続開始前3年以内の贈与により財産を取得した者・・・読んで字の如く。開始日の応答日なので、例えば、令和4年5月10日の場合は、令和1年5月10日以降の贈与が該当する。

- 第二十一条の二・・・贈与税の課税価格

- 第二十一条の三・・・贈与税の非課税財産

- 第二十一条の四・・・特定障害者に対する贈与税の非課税

- 第五十二条の第二項・・・相続税の延滞税の計算期間に算入しない規定

- 第十五条から前条・・・遺産に係る基礎控除から相続税額の加算

- 課せられた贈与税・・・課せられるべき(無申告)を含む

- 相続税の課税価格に加算した価額を相続税の課税価格とみなし・・・財産価額の合計額から債務控除をした後の金額(純資産価額)が課税価格であるが、これに生前贈与加算したものを課税価格とみなす。とした。

- 第二十一条の八・・・贈与税の外国税額控除。3年以内の全ての財産を加算するのであるからこの外国税額控除は適用前でなければならない。

- 第二十一条の六第一項・・・贈与税の配偶者控除

- 婚姻期間が二十年以上・・・端数処理はせずに正確に二十年を計算する

- 当該各号に定める部分をいう・・・非常に紛らわしいが、特定贈与財産とは某かの「財産」ではなく控除された「金額」である。

特定贈与財産と相続開始年分の贈与税の配偶者控除の適用の経緯

生前贈与加算においては、贈与税の配偶者控除した金額は除かれる。(第1項括弧書きの括弧書き)

しかし、相続開始年においての贈与については贈与税の申告はできない。(第二十一条の二第四項贈与税の課税価格)このままでは、配偶者控除もできないため、生前贈与加算の金額はまるまる全額対象になってしまう。

したがって、第二項の二号において、政令で定めた一定の手続きのもとで配偶者控除の適用を受けたと仮定したときの金額を生前贈与加算の金額から控除できる。(つまり特定贈与財産とする。)生前贈与加算の計算ポイント

- 財産取得者の数ごとに、かつ、3年分を計算するため、非常に多くなる。

- 相続時に非課税財産のみ取得、みなし財産のみ取得した場合であっても生前贈与加算する。

- 納税義務者の判定は贈与時点ごとに判定することになる。制限納税義務者で国財財産につき申告していない場合であっても加算はする。(税額控除はない)

- 基礎控除により贈与税の申告が0円となる場合であっても生前贈与加算する。

- 特定贈与財産がある場合。つまり、贈与税の配偶者控除の適用を受けたことがある場合又は相続開始年分に配偶者控除を受けることができた場合は、控除後の金額が生前贈与加算額となる。

- 相続開始年分の贈与は贈与税額控除はないが、生前贈与加算はある。

贈与税額控除の計算ポイント

- 相続開始年分の贈与については贈与税は申告しないので、税額控除はない。

- 同一年に被相続人以外の者から贈与があった場合は、贈与税額を価格比で按分し、控除額を算出する。

- 同一年中に3年以内と3年より前の時点が含まれる場合は、贈与税額のうち生前贈与加算対象分に按分し、控除額を算出する。

- 同一年中に特例税率と一般税率により贈与税を計算した場合は、一旦全財産を合計し基礎控除をした金額を算出する(差引金額という)。次に、差引金額を特例税率で計算し、また差引金額を一般税率で計算する。最後に特例税額のうち、直系尊属からの贈与割合で按分し、一般税額のうち、直系尊属以外からの贈与割合で按分する。※正確には特例税率の適用を受けるためには、直系尊属から18歳以上の直系卑属に贈与した場合に限られる。

- 贈与税計算においては、百円未満切り捨てだが、贈与税額控除計算においては、丸め処理しない。(上記上から2番目と3番目は丸め処理せず、4番目は合計額を丸め処理する)

- 相続税額の加算(通称2割加算)

相続税法(相続税額の加算)

第十八条

1項

相続又は遺贈により財産を取得した者が

当該相続又は遺贈に係る被相続人の

一親等の血族(当該被相続人の直系卑属が相続開始以前に死亡し、又は相続権を失つたため、代襲して相続人となつた当該被相続人の直系卑属を含む。)及び配偶者

以外の者である場合においては、

その者に係る相続税額は、

前条の規定にかかわらず、

同条の規定により算出した金額に

その百分の二十に相当する金額を加算した金額とする。

2項

前項の一親等の血族には、

同項の被相続人の直系卑属が

当該被相続人の養子となつている場合を

含まないものとする。

ただし、

当該被相続人の直系卑属が

相続開始以前に死亡し、

又は相続権を失つたため、

代襲して相続人となつている場合は、

この限りでない。用語の解説

相続又は遺贈により財産を取得した者・・・読んで字の如く財産取得者

一等親の血族・・・父、母、子(養子含む)、代襲相続人である孫(括弧書部分)

前条の規定・・・各相続人等の相続税額孫と養子の取り扱い(1項括弧書と2項)

1項では「一等親の血族」には孫は含まれないため、原則的には2割加算対象者となる。しかし、括弧書において代襲相続人の場合は孫を含むとされている。

また、一等親の血族には養子は含まれる。

一方2項では、養子が孫の場合は、その養子は一等親の血族から除かれるため2割加算の対象者になる。しかしこの場合であっても、孫が代襲相続人の場合には、一等親の血族に含まれるとされており、2割加算対象者から外れることになる。

ただし、当然に孫が相続を放棄した場合はそもそも代襲相続人でなくなるため2割加算対象者になる。雑感

そもそも孫に遺贈されると相続を一回すっとばせるため、これを規制する意味合いが強い。したがって、孫が代襲相続人(やむを得ない場合)でない場合は、当然2割加算の対象にすべきであるし、あえて養子にして2割加算から逃れるのを防ぐのは当然である。

ちなみに、2割加算の対象者は、一等親の血族及び配偶者「以外」の者である。(いわなくてもわかるか・・・) - あきばだいすきっこ

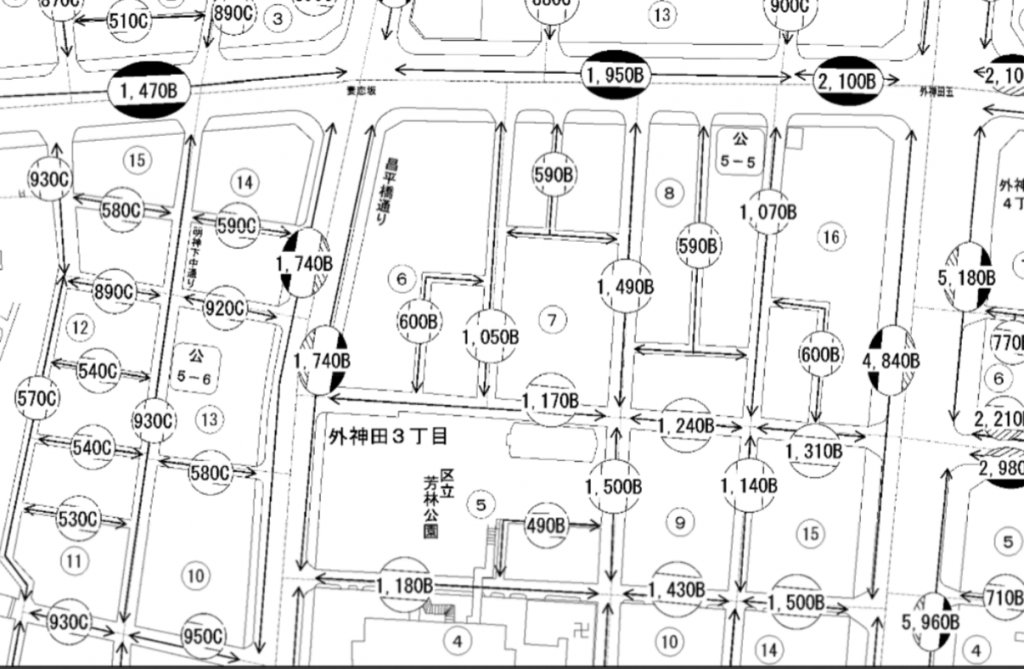

秋葉原ってどこ?

秋葉原という地区は千代田区には存在しません。みんなはどこが秋葉原だ!と思いますか?

秋葉原とはどこ?

諸説ありますが、個人的には広義の秋葉原説(外神田1丁目~6丁目、東は龍角散本社まで)を信仰しています。

あたしは、特に「外神田3丁目こそが秋葉原だ!」っという印象がつよいので、このHPでは外神田3丁目のみに限定してお話をしていきます。